Kvantitativní uvolňování (quantitative easing - QE) je hlavním tématem finančních trhů. Nákupy cenných papírů ze strany centrálních bank mají zajistit vyšší objem peněz v oběhu, resp. v rezervách komerčních bank. Jak celý tento proces probíhá a jaká opatření může Fed v budoucnu přijmout?

Cílem QE je především zvýšení rezerv komerčních bank. Ty se prodejem cenných papírů centrální bance (především vládních dluhopisů) zbaví nejistých aktiv a získají za ně peníze. Ty v ideálním případě použijí na poskytování úvěrů a roztočení zarezlých kol americké ekonomiky.

Centrální banky běžně ekonomiku ovlivňují nastavením úrokových sazeb. Zvyšování rezerv snižuje krátkodobé sazby. Jenomže ty jsou dnes nejnižší v historii, a tak další kolo QE pouze navýší bankovní rezervy.

Fed začal peníze skrze QE pumpovat do ekonomiky již krátce po pádu Lehman Brothers v září 2008. Během tří měsíců tehdy pomohl navýšit rezervy bank o bilion dolarů, a to přímými půjčkami bankám nebo odkupem cenných papírů krytých nekvalitními hypotékami.

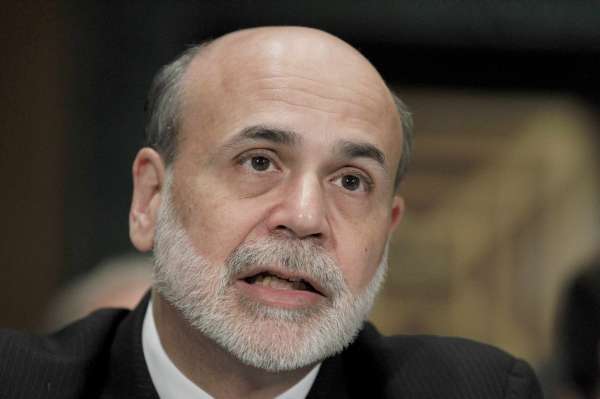

Banky však tyto peníze převážně pouze držely, aby regulátorům ukázaly, že mají dostatečné prostředky na pokrytí případných ztrát z úvěrů a podobně. Toto první kolo QE bylo zásadní pro udržení stability bankovního systému. Ben Bernanke se tak snažil vyhnout opakování kolapsu ze začátku 30. let.

Banky však tyto peníze převážně pouze držely, aby regulátorům ukázaly, že mají dostatečné prostředky na pokrytí případných ztrát z úvěrů a podobně. Toto první kolo QE bylo zásadní pro udržení stability bankovního systému. Ben Bernanke se tak snažil vyhnout opakování kolapsu ze začátku 30. let.

Zhruba od dubna letošního roku začala chodit na trh horší ekonomická čísla, oživení se zadrhlo. A řada investorů se otočila znovu směrem k Bernankemu - co uděláš tentokrát, Bene? Ten další kolo QE opatrně připustil již v srpnu.

Šéfové jednotlivých "poboček" Fedu z Filadelfie (Charles Plosser) a Kansas City (Thomas Hoenig) jeho ochotu navyšovat rezervy bank nesdílejí. Nejen oni se totiž ptají, kde je záruka, že banky začnou půjčovat, když jim dosud nestačil bilion dolarů z prvního kola QE.

Zastánci dalších odkupů cenných papírů namítají, že první kolo pouze zalepilo díry po nekvalitních úvěrech a "hypotečním odpadu". Podle nich banky na dalších penězích budou chtít vydělávat více než současných 0,25 procenta. Proto je pravděpodobné, že budou investovat (a půjčovat).

Podobně je na tom řada investorů, kteří se během krize drželi při zdi a nakupovali fondy peněžního trhu a krátkodobé dluhopisy. I oni budou chtít obrátit pozornost k rizikovějším (a výdělečnějším) aktivům. Již nyní je vidět příklon k dividendovým titulům, komoditám, a dokonce i k realitám.

Bernanke bude chtít guvernéry přesvědčit k dalšímu nakupování cenných papírů. Pro to mluví i dlouhodobější příliv horších ekonomických dat.

Již dnes se výnosy amerických vládních dluhopisů pohybují na rekordně nízkých úrovních. Cena dluhopisů roste a mnozí již skloňují dluhopisovou bublinu jako jedno z velkých investičních témat.

Účelem QE2 je další stimulace ekonomiky. Pokud se ekonomika vydá znovu výrazněji nahoru, sazby Fedu jen těžko zůstanou na rekordně nízké úrovni.

Je možné, že Fed začne například odkupem aktiv jen za zhruba 100 miliard, tedy v objemu odpovídajícímu pouze procentu amerického trhu s vládními dluhopisy (objem zhruba 10 bilionů dolarů).

Zároveň by mohla vzrůst poptávka po spotřebitelských a firemních úvěrech, která se během recese významně propadla. A i ta by znamenala zvýšení úrokových sazeb, tentokrát ze strany komerčních bank poskytujících úvěry.

Zdá se, že možná bublina na amerických vládních dluhopisech je odsouzena ke splasknutí. QE2 tak urychlí proces oživení americké ekonomiky, který by byl jinak pozvolnější.

Trhy již minimálně zčásti promítly stimulačních opatření Fedu do vyšších cen finančních aktiv a komodit, a proto Fed nejspíše k uvolňování skutečně přistoupí. Nebude chtít totiž trhy šokovat. Kdyby QE2 nebylo jasnou volbou Fedu, Bernanke by to trhům dávno dal najevo. Jeho mlčení tak berme jako důkaz, že ve středu večer oznámí další odkupy aktiv ze strany Fedu.

Tento text je publikován v rámci spolupráce se serverem investičníweb.cz.